差异化竞争:英伟达人工智能GPU的挑战者们

英伟达是云计算领域的早期领导者,主要是因为其专有的计算统一架构(“CUDA”)平台,可在其GPU上进行通用处理。该公司已成功在迅速扩大的云计算人工智能市场占有一席之地。Alphabet Inc、谷歌和亚马逊和亚马逊公司已在某些情况下部署了自己的专有AI芯片,但也在不断转向英伟达。但现在,英伟达正面临着英特尔和AMD的竞争,这两家公司也在积极开拓这一细分市场。

此外,还有众多获得大量风险投资的人工智能芯片初创公司选择不与英伟达竞争,另辟蹊径,走一些差异化路线,试图在市场上分得一杯羹。对此,分析师Robert Castellano做了分析。

英伟达的主导地位

英伟达上调了年度业绩预期,预计第三财季营收将达到160亿美元左右。这一数字大大超过了外界一致预测的126.1亿美元,与去年同期相比增长了 170%。

下图显示了英伟达的数据中心收入增长情况,表明了市场对其芯片的需求以及对Arm的连带效应。分析师预计2024财年第三季度(2023财年第三季度)的营收将环比增长21%,该财报将于2023年11月 21日公布。

本季度,英伟达预计每股收益为3.34美元,与上年同期相比大幅增长+475.9%。

本财年的一致预期收益为10.74美元,与上一财年相比大幅增长了221.6%。这一数据表明,人们对英伟达本财年的财务业绩有着强烈的增长预期。

云超级扩展器

近年来,云计算市场在采用基于Arm的处理器方面取得了一些显著进展。Arm 声称,其在云计算市场的份额已从2020年12月31日的7.2%上升到10.1%,这主要归功于亚马逊越来越多地使用其内部Arm芯片。2021 年,亚马逊网络服务(AWS)已在15%的服务器实例中部署了其定制的Graviton芯片,这标志着这家云计算巨头正大幅转向Arm架构。

谷歌报告称,云计算收入增长了22%,达到84.1亿美元,低于预计的86.4亿美元。6月份,谷歌的云计算业务增长了28%。

2023年,谷歌发布了最新的自主研发芯片TPU V4,其性能比上一代芯片显著提高了2.1倍。通过集成4096个这样的芯片,超级计算性能大幅提升了10倍,令人印象深刻。

谷歌表示,在规模相当的系统中,TPU V4的性能是英伟达A100的1.7倍,能效也提高了1.9倍。与前代产品TPU V3相似,每个TPU V4由两个张量核 (TC) 单元组成。每个TC单元由四个128x128矩阵乘法单元(MXU)、一个配备128个通道(每个通道包含16个ALU)的矢量处理单元(“VPU”)和16 MiB的矢量存储器(“VMEM”)组成。

除了下一代TPU,谷歌还在2023年底开始向开发人员全面提供英伟达的H100 GPU,作为其A3系列虚拟机的一部分。

亚马逊AWS

在过去的六个季度里,亚马逊网络服务部的业绩一直在下滑,但第三季度的业绩却趋于稳定,保持了12%的同比增长。该部门的营业收入也同比激增29%,达到约70亿美元。

今年5月,AWS推出了基于英伟达 H100 GPU的EC2 P5虚拟机实例。该配置包括八个英伟达 H100 Tensor Core GPU,每个都配备了640 GB的高带宽GPU内存。它还拥有第三代AMD EPYC处理器、2 TB系统内存、30 TB本地NVMe存储、令人印象深刻的3200 Gbps总网络带宽以及对GPUDirect RDMA的支持。后者可实现节点与节点之间的直接通信,无需使用CPU,从而降低了延迟,提高了横向扩展性能。

此外,亚马逊EC2 P5实例可部署在第二代超大规模集群(称为亚马逊EC2 UltraClusters)中。这些集群包括高性能计算、网络资源和云存储。这些集群可容纳多达20,000个H100 Tensor Core GPU,使用户能够部署参数高达数十亿或数万亿的机器学习模型。

微软公司

微软的云计算收入增长了24%,9月份达到318亿美元。在微软的三大业务部门中,智能云的表现最为突出,收入增长了19%,达到243亿美元。该部门包括服务器产品和云服务,其中Azure实现了29%的强劲增长,超过了华尔街的预期的26%。

今年3月,微软在一篇博客文章中宣布,计划对Azure进行重大升级。此次升级将采用数以万计的英伟达尖端H100图形卡,以及速度更快的InfiniBand网络互连技术。

ND H100 v5实例还采用了英特尔公司最新的第四代英特尔至强可扩展中央处理器,并通过英伟达的Quantum-2 CX7 InfiniBand技术实现低延迟联网。它们还采用了PCIe Gen5,为每个GPU提供每秒64千兆字节的带宽,以及可实现更快数据传输速度的DDR5内存,以处理最大的人工智能训练数据集。

成功的初创企业

ChatGPT等应用进一步巩固了英伟达在人工智能行业的地位。其GPU芯片已成为各种人工智能应用的关键。因此,任何希望在这一领域挑战英伟达的初创公司都面临着巨大的压力,因为英伟达已经确立了自己的技术的主导地位和可靠性。

Cerebras

英伟达的A100 GPU已经相当可观,芯片面积826平方毫米。相比之下,Cerebras的新WSE-2芯片则非常巨大,面积达45225平方毫米,基本上覆盖了8英寸硅晶片的整个表面。自2016年成立以来,Cerebras已成功获得7.3亿美元的融资。根据CB Insights全球独角兽俱乐部的数据,该公司目前的估值为40亿美元。

Cerebras与Abu Dhabi的G42合作,建造了九台人工智能超级计算机中的第一台,该项目耗资超过1亿美元。此外,Cerebras还在生成式人工智能领域积极寻找机会。虽然它的CS-2模型在GPT环境下的训练速度令人印象深刻,但尚未获得业内主要制造商的采用。

SambaNova

SambaNova成立于2017年,是人工智能芯片行业中资金最雄厚的公司之一。它已成功融资10亿美元之巨,其著名支持者包括软银和英特尔。这不仅使SambaNova成为融资最多的AI芯片初创公司,也使其成为英伟达最强大的新兴竞争对手之一,估值高达50亿美元。

SambaNova最近推出了最新的第四代SN40L处理器。这款尖端芯片采用台积电先进的5纳米工艺制造,拥有超过1,020亿个晶体管,计算速度高达638 teraflops。它采用独特的三层内存系统,包括片上内存、高带宽内存和大容量内存,所有这些设计都是为了高效处理与人工智能工作负载相关的大量数据流。SambaNova声称,一个节点中仅有八个这样的芯片就能支持多达50万亿个参数的模型,几乎是OpenAI的GPT-4 LLM报告的三倍。

Tenstorrent

Tenstorrent是人工智能芯片行业的另一家著名初创公司,成立于2016年。迄今为止,该公司已获得近3.35亿美元的融资,最近还获得了三星和现代汽车等大公司的投资,目前估值约为10亿美元。

Tenstorrent正瞄准挑战英伟达在人工智能领域的主导地位,开发采用RISC-V和Chiplet技术的人工智能CPU。值得注意的是,该公司最近与三星达成了生产合作,打算利用三星先进的4nm工艺制造芯片。这一合作彰显了Tenstorrent致力于推动其技术发展并参与人工智能芯片市场竞争的承诺。

不太成功的初创企业

Graphcore

Graphcore在欧洲半导体初创企业领域,尤其是在资金募集方面取得了显著成绩。该公司由Nigel Toon和Simon Knowles于2016年创立,专注于开发智能处理单元(IPU),有别于人工智能应用中普遍使用的GPU(图形处理单元)。Graphcore声称,其IPU技术在满足人工智能的特殊要求方面比GPU具有明显优势。

PitchBook数据显示,Graphcore已成功获得超过6亿美元的投资。然而,尽管获得了大量资金,该公司的收入仍然相对有限。这种情况在2020年发生了重大转变,当时微软决定停止在其云计算中心使用Graphcore的芯片,导致该公司失去了一个主要客户,并带来了更严峻的挑战。

据《金融时报》报道,到2022年,Graphcore的收入将骤降46%,仅为270万美元。同时,其税前亏损增加了11%,达到2.046亿美元,年终现金余额为1.57亿美元。Graphcore表示 需要额外融资才能在次年5月实现收支平衡。该公司将这一挫折归因于“不利的宏观经济环境”以及“主要战略客户”(尤其是中国的重要客户)硬件采购的延迟。

目前,Graphcore正在调整其业务战略,将其IPU芯片从数据中心过渡到云计算环境,这一转变是公司为适应半导体行业不断变化的市场动态和挑战而做出的战略调整。

GSI技术公司(GSIT)

GSI Technology是Gemini关联处理单元(“APU”)的开发商,为网络、电信和军事市场提供人工智能和高性能并行计算解决方案。

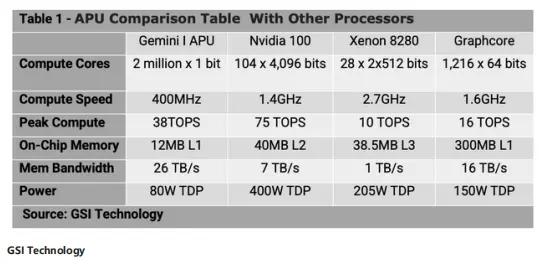

如表1所示,Gemini-I的性能优于其他类型的处理器。Gemini-I芯片每600MHz时钟周期可执行200万x 1位运算,内存带宽为26TB/秒,而英特尔至强8280在2.7GHz频率下可执行28 x 2 x 512位运算,内存带宽为1TB/秒。

2024财年第二季度,公司净亏损410万美元,净收入为570万美元,相当于摊薄后每股0.16美元。这一业绩与2023财年第二季度净亏损320万美元,摊薄后每股亏损0.13 美元,净收入900万美元形成鲜明对比。此外,在2024财年第一季度,公司的净亏损为510万美元,摊薄后每股亏损0.21美元,净收入560万美元。

2024财年第二季度的毛利率为54.7%,低于上年同期的62.6%,也略低于第一季度的54.9%。该数据显示了公司在特定时期内的财务业绩和利润趋势。

Mythic

Mythic是一家专门从事人工智能芯片仿真的著名公司,专注于计算机内存(CIM)技术。然而,据科技网站The Register的报道,这家人工智能芯片初创公司在融资方面面临重大挑战。尽管该公司最初筹集了约1.6亿美元的资金,但在过去一年中遇到了财务困难,甚至濒临停止运营的边缘。

幸运的是,2023年3月,Mythic成功获得了1,300万美元的投资,从而得以继续运营。Mythic的首席执行官Dave Rick表示,英伟达虽然间接地造成了更广泛的AI芯片融资困境。这是因为投资者往往倾向于那些有可能获得丰厚回报的机会,这就为Mythic这样的AI芯片初创企业获得运营所需的资金创造了一个充满挑战的环境。

Rivos

服务器芯片制造商Rivos发现自己陷入了与苹果公司的法律纠纷中,苹果公司被指控非法招募Rivos的工程师并盗用商业机密。2023年8月,Rivos公司不幸采取了以下措施裁员约20人,约占公司员工总数的6%。在此过程中,管理层向其余员工透露,公司获得新资金的前景越来越暗淡。

英伟达投资

芯片初创企业的风险投资正在经历前所未有的下滑,这主要归因于英伟达在人工智能芯片市场的主导地位。来自美国的数据显示,芯片初创企业的交易量与前一年相比下降了80%,降幅惊人。

PitchBook的数据显示,截至8月底,美国芯片初创企业已筹集到8.814亿美元。相比之下,2022年前三个季度的融资额为17.9亿美元。截至8月底,交易数量从23笔下降到4笔。

不过,英伟达一直是其自身投资领域的中心。图3显示了自ChatGPT发布以来,截至2023年10月23日的Pitchbook数据,其中包含了最重要的战略投资。除两家公司外,英伟达都是其他公司的投资者。

英伟达一直是最活跃的投资者,不仅在按规模计算的顶级投资中如此,在总体数量上也是如此。在2022年11月至2023年10月期间进行的所有投资中,近一半的投资都有英伟达的身影。

英伟达的投资战略似乎主要集中在成长期公司,超过75%的投资都投向了这一领域。值得注意的是,在此期间,他们参与了10笔最大融资中的8笔。基础设施/LLM(Likewise Learning Models)是他们获得投资的主要领域,占其投资总额的近一半。医疗保健/治疗领域是英伟达下一个最重要的投资领域。

投资者启示

目前看来,任何新兴公司都不太可能成为与行业巨头英伟达和AMD并驾齐驱的GPU市场第三大参与者。即使是芯片业的霸主英特尔公司,在试图开发出受游戏玩家欢迎的高端GPU时也遇到了挑战。英特尔的下一个独立GPU计划将于2025年发布。这种情况凸显了英伟达和AMD在GPU市场上的强大地位,预计在不久的将来竞争将非常有限。

事实证明,GPU是处理像GPT-3这样的大型语言模型(LLM)所需的大量计算的理想硬件,这可能涉及到大量参数的训练,如GPT-3的1750亿个参数。英伟达 通过开发和扩展Cuda软件平台,战略性地巩固了自己在这一领域的地位。Cuda提供一系列专有库、编译器、框架和开发工具,为人工智能专业人士提供构建模型所需的工具。最重要的是,Cuda是英伟达 GPU的独占产品,这种软硬件的融合大大降低了客户在人工智能领域的转换成本,增强了英伟达的竞争优势。

即使有芯片竞争对手生产出与英伟达的GPU不相上下的产品,分析师也有理由认为,已经在CUDA上构建的代码和模型可能不会轻易转移到不同的GPU上。这使得英伟达拥有固有的优势。虽然有可能出现不依赖Cuda或英伟达 GPU的替代方法,但截至2023年,英伟达在这一领域面临的竞争微乎其微。因此,任何从事LLM开发的企业在等待替代方案的同时,都有可能因英伟达继续主导该领域而落后。

在评估芯片行业的竞争格局时,很明显,英伟达面临着多个竞争者和潜在威胁:

AMD:AMD是一家资金雄厚的芯片制造商,拥有强大的GPU专业技术。然而,其在软件方面的相对弱势可能会阻碍其与英伟达的有效竞争。

英特尔:虽然英特尔在人工智能加速器或GPU方面尚未取得太多成功,但它的实力不容小觑。作为半导体行业的主要企业,英特尔拥有在这一领域取得重大进展的资源和能力。

超大规模企业的内部解决方案:谷歌、亚马逊、微软和Meta Platform等公司都在开发自己的内部芯片,如TPU、Trainium和Inferentia。虽然这些芯片可能在特定的工作负载中表现出色,但它们可能无法在广泛的应用中超越英伟达的GPU。

云计算公司:云计算提供商需要提供各种GPU和加速器,以满足运行人工智能工作负载的企业客户的需求。虽然亚马逊和谷歌可能会将内部芯片用于自己的人工智能模型,但说服广大企业客户为这些专有半导体优化其人工智能模型,可能会导致供应商锁定,而这正是企业通常会避免的情况。

尽管存在这些竞争力量,但预计企业客户将继续要求中立的商用GPU供应商。在可预见的未来,英伟达有可能继续保持市场领先地位,这主要得益于其强大的软硬件集成能力、CUDA软件平台的广泛采用以及与其技术相关的大量客户转换成本。这些因素共同构成了英伟达的竞争优势,有助于巩固其在人工智能芯片市场的地位。

【来源:集微网】

新浪科技公众号

新浪科技公众号 “掌”握科技鲜闻 (微信搜索techsina或扫描左侧二维码关注)

相关新闻

相关新闻 拓展阅读

热门文章

- 日本对福岛第一核电站核污染水排海计划的审查进入最后阶段

2022-04-06 11:10 - 通过竣工验收 10号线二期剩余段进入通车倒计时

2023-11-28 03:12 - 差异化竞争:英伟达人工智能GPU的挑战者们

2023-11-16 03:07 - 五菱星光纯电 / 混动轿车宣布 11 月 17 日广州车展开启预售

2023-11-16 03:08 - Android 14 QPR2 Beta 1 细节:谷歌 Pixel 设备可关闭“At a Glance”功能

2023-11-18 03:08 - 联影医疗现金流量严重负值 董事长张强还大手笔回购股份 有压力吗?

2023-11-15 03:07

推荐阅读